Содержание

Введение

Глава 1. Теоретические основы анализа финансовых результатов деятельности предприятия

1.1. Понятие и состав финансовых результатов

1.2. Основные этапы формирования финансовых результатов

1.3. Методика анализа финансовых результатов

Глава 2. Анализ финансовых результатов ПАК «Нестле»

2.1 Краткая характеристика ПАК «Нестле»

2.2 Анализ прибыли до налогообложения

2.3 Анализ прибыли от продаж

2.4 Анализ рентабельности

Глава 3. Описание рынка программных продуктов

3.1 Описание программных продуктов «ИНЭК-АФСП», «Альт-Финансы», «Audit Expert», «АБФИ-Предприятие»

3.2 Сравнительная характеристика программных продуктов

Заключение

Список использованных источников

Введение

В условиях рыночной экономики эффективность производственной, инвестиционной и финансовой деятельности выражается в финансовых результатах. Самым главным показателем эффективности работы организации является результативность. Понятие «результативность» складывается из нескольких важных составляющих финансово-хозяйственной деятельности организации.

В целом в понятие «финансовый результат» вкладывается определенный экономический смысл: превышение (снижение) стоимости произведенной продукции над затратами на ее производство; превышение стоимости реализованной продукции над полными затратами, превышение чистой (нераспределенной) прибыли над понесенными убытками, что в конечном итоге является финансово-экономической базой приращения собственного капитала организации. В условиях рыночной экономики управление финансовыми результатами занимает центральное место в деловой жизни хозяйствующего субъекта. Кроме того, положительный финансовый результат свидетельствует также об эффективном и целесообразном использовании активов организации, ее основного и оборотного капитала.

Финансовые результаты – это заслуга организации. Прибыль при этом является результатом хорошей работы или внешних объективных и субъективных факторов, а убыток – результатом плохой работы или внешних отрицательных факторов.

Актуальность изучения особенностей анализа финансовых результатов заключается в том, что именно он позволяет определить наиболее рациональные способы использования ресурсов и сформировать структуру средств предприятия и деятельности в целом.

Цель комплексной курсовой работы – анализ финансовых результатов деятельности предприятия.

Для достижения данной цели необходимо рассмотреть следующие задачи:

1) раскрыть теоретические основы анализа финансовых результатов;

2) выделить этапы формирования финансовых результатов;

3) рассмотреть методику анализа финансовых результатов;

4) проанализировать динамику финансовых результатов ПАК «Нестле».

Объектом работы будет выступать Публичное Акционерное Общество «Нестле» (далее ПАК «Нестле», «Нестле», Нестле).

Предметом – анализ финансовых результатов деятельности ПАК «Нестле».

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Глава 1. Теоретические основы анализа финансовых результатов деятельности предприятия

1.1. Понятие и состав финансовых результатов

Эффективность функционирования любого предприятия во многом определяется его способностью приносить необходимую прибыль. Для оценки этой способности применяются методы анализа финансовых результатов деятельности, позволяющие определить, насколько стабильны получаемые доходы и производимые расходы; какие элементы отчета о прибылях и убытках могут быть использованы для прогнозирования финансовых результатов; какова эффективность использования вложенного капитала; насколько производительны осуществляемые затраты; насколько эффективно управление компанией в целом.

Финансовый анализ в своем традиционном понимании представляет собой метод исследования путем расчленения сложных явлений на составные части. В широком научном понимании финансовый анализ – это метод научного исследования (познания) и оценки явлений и процессов, в основе которого лежит изучение составных частей, элементов изучаемой системы. Экономическая сущность финансового анализа лучше всего отражается в следующем определении: финансовый анализ представляет собой оценку финансово-хозяйственной деятельности фирмы в прошлом, настоящем и предполагаемом будущем.

В экономике, составным элементом которой являются финансы, анализ применяется с целью выявления сущности, закономерностей, тенденций и оценки экономических и социальных процессов, изучения финансово-хозяйственной деятельности на всех уровнях и в разных сферах воспроизводства.

Финансовый анализ является частью общего экономического анализа организации, а также частью общего, полного анализа хозяйственной деятельности.

Финансовый результат – это обобщающий показатель анализа и оценки эффективности деятельности предпринимательской организации. Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности — одна из основных задач в любой сфере бизнеса. Большое значение в процессе управления финансовыми результатами отводится экономическому анализу.

Прибыль и рентабельность отражают эффективность процесса производства. Прибыль – это, с одной стороны, основной источник финансирования деятельности организаций, а с другой – источник доходов бюджетов различных уровней.

В условиях рыночных отношений целью предпринимательской деятельности является получение прибыли. Любой хозяйствующий субъект в условиях рыночной экономики стремится к повышению полученных доходов над произведенными расходами, так как всякая организация заинтересована в получении положительного результата от своей деятельности – прибыли. Сущность рассматриваемой экономической категории заключается в том, что необходимый уровень прибыли – это:

— основной внутренний источник текущего и долгосрочного развития организации;

— базовый фактор возрастания рыночной стоимости организации;

— индикатор кредитоспособности организации;

— инструмент конкурентоспособности организации при наличии стабильного и устойчивого уровня прибыли;

— гарант выполнения организацией своих обязательств перед государством, источник удовлетворения социальных потребностей общества.

Поддержание необходимого уровня прибыльности – объективная закономерность нормального функционирования организации в рыночных условиях.

Прибыль и рентабельность характеризуют все стороны финансово-хозяйственной деятельности предприятия.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Анализ финансовых результатов деятельности предприятия предусматривает:

— оценку динамики абсолютных и относительных показателей (прибыли и рентабельности);

— определение влияния отдельных факторов на размер прибыли и уровень рентабельности;

— выявление резервов роста прибыли и рентабельности.

Большое количество показателей, характеризующих финансовые результаты деятельности предприятия, создает методические трудности их системного рассмотрения. Различия в назначении показателей затрудняют выбор каждым участником товарного обмена тех из них, которые в наибольшей степени удовлетворяют его потребности в информации о реальном состоянии данного предприятия. Например, администрацию предприятия интересует масса полученной прибыли и ее структура, факторы, воздействующие на ее величину.

Налоговые инспекции заинтересованы в получении достоверной информации обо всех слагаемых балансовой прибыли; прибыли от реализации продукции, прибыли от реализации имущества, внереализационных результатах деятельности предприятия и др. Другим участникам рыночных отношений анализ прибыли позволяет выработать необходимую стратегию поведения, направленную на минимизацию потерь и финансового риска от вложений в данное предприятие.

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование, во-первых, изменений каждого показателя за текущий анализируемый период («горизонтальный анализ» показателей финансовых результатов за отчетный период); во-вторых, исследование структуры соответствующих показателей и их изменений (что принято называть «вертикальным анализом» показателей); в-третьих, изучение хотя бы в самом обобщенном виде динамики изменения показателей финансовых результатов за ряд отчетных периодов (т.е. «трендовый анализ» показателей).

1.2. Основные этапы формирования финансовых результатов

Основными нормативными документами, регулирующими порядок формирования финансовых результатов, являются следующие:

- Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99;

- Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99.

В конце года производят заключительные записи по закрытию сопоставляющих и финансово-результативных счетов. Данная учетная процедура получила название реформации баланса. Финансовый результат деятельности организации формируется в течение отчетного года в несколько этапов.

1. На счете 90 «Продажи» собираются доходы и расходы от обычной деятельности, в конце каждого месяца определяется предварительное сальдо, которое показывает прибыль (если доходы больше расходов) или убыток (если доходы меньше расходов) и переносится на счет 99 «Прибыли и убытки».

2. На счете 91 «Прочие доходы и расходы» собираются доходы и расходы, возникающие в деятельности любой организации, но не относящиеся к продаже продукции (работ, услуг):

— от продажи и прочего выбытия имущества организации;

— от сдачи имущества во временное пользование (аренду);

— инвентаризационные разницы (излишки или недостачи);

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

— списанная неистребованная дебиторская и кредиторская задолженность;

— штрафы, пени, неустойки за нарушение договорных обязательств;

— расходы на социальную сферу, благотворительность и т.п.;

— проценты по заемным средствам;

— проценты по финансовым вложениям и т. д.

Структура счета 91 «Прочие доходы и расходы» аналогична структуре счета 90 «Продажи»: по кредиту собираются доходы, по дебету счета – расходы. В конце каждого месяца определяется предварительное сальдо, которое показывает прибыль (если доходы больше расходов) или убыток (если доходы меньше расходов) от прочей деятельности и переносится на счет 99 «Прибыли и убытки».

1. Сумма предварительного сальдо, перенесенного со счетов 90 «Продажи» и 91 «Прочие доходы и расходы» формирует прибыль (убыток) до налогообложения. Поэтому для организаций, находящихся на традиционной системе налогообложения, на этом этапе производится расчет и начисление налога на прибыль, а для организаций, применяющих специальные налоговые режимы — единый налог (при упрощенной системе налогообложения) или единый налог на вмененный доход (ЕНВД): Дт 99 Кт 68.

2. Прибыль до налогообложения за вычетом налога на прибыль (предварительное сальдо по счету 99 «Прибыль и убытки») называют чистой прибылью (убытком) отчетного года и в конце отчетного периода (года) переносят на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

3. По решению собственников (учредителей) происходит распределение чистой прибыли отчетного года:

— на покрытие убытков прошлых лет;

— на отчисления в резервный капитал;

— на увеличение уставного капитала;

— на расширение производственной базы;

— на выплату доходов учредителям (проценты, дивиденды) и др.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

В случае получения чистого убытка по итогам отчетного периода учредителя принимают решение об источниках его покрытия и перспективах развития компании.

4. Чистая прибыль отчетного года за вычетом распределенных сумм называется нераспределенной прибылью. Чистый убыток отчетного года, не имеющий источников покрытия, называют непокрытым убытком (сальдо по счету 84 «Нераспределенная прибыль (непокрытый убыток)»).

Процедура оценки субъективна, так как зависит от интересов лиц, проводящих ее. Так, для собственника важно правильно определить финансовый результат, который формируется путем сопоставления доходов и расходов. Поэтому для него важно, сколько было потрачено, а сколько получено. Таким образом, в основе представлений собственника лежит первоначальная стоимость, которая определяется по фактически произведенным затратам на приобретение и доведение до состояния, пригодного к использованию.

Таким образом, каждый участник хозяйственного процесса преследует свои цели, используя денежный измеритель. Более того, один и тот же субъект может преследовать разные цели, исходя из них, по-разному воспринимать оцениваемые факты хозяйственной жизни. И только профессиональный подход позволяет сделать правильный выбор оценки для конкретной ситуации. От выбора способа оценки меняется и стоимость имущества организации, и величина финансового результата.

Описание хозяйственных процессов, выраженных в едином денежном измерителе, называется моделированием. Учетные модели строятся путем описания фактов хозяйственной жизни с помощью счетов и двойной записи.

Процедура, связанная с исчислением оценок, называется калькуляцией. В процессе калькулирования производят расчет себестоимости изготовленной продукции (выполненных работ, оказанных услуг). Для этой цели важное значение имеет разделение затрат на прямые и косвенные. Первые входят в себестоимость готового продукта полностью, их величина зависит от объема производства. Вторые связаны с обслуживанием процесса производства или с управлением организацией, поэтому для включения в себестоимость готовых изделий такие расходы распределяют. Сумма косвенных расходов, приходящаяся на единицу изделия – величина субъективная, так как зависит от выбранного способа распределения. И снова, правильный выбор может быть сделан только профессионалом, в противном случае, себестоимость изделий будет искажена, а, следовательно, и финансовый результат будет недостоверным.

Исчисление финансового результата деятельности организации – важнейшая задача предприятия. От правильной оценки эффективности производства будет зависеть сумма дивидендов для учредителей, уплачиваемый в бюджет налог на прибыль, оценка доходности инвестиционных проектов и т. п.

Вообще, финансовый результат определяют в несколько этапов. Сначала формируют прибыль (убыток) от продаж и прибыль (убыток) от прочей деятельности, их сумма показывает прибыль (убыток) до налогообложения. После исчисления налога на прибыль определяется показатель чистой прибыли (чистого убытка). Далее происходит распределение прибыли в соответствии с решением учредителей, а сумма, оставшаяся на развитие организации, называется нераспределенной прибылью. Если по итогам деятельности получен убыток, то учредители определяют источники его покрытия. Сумма убытка, который не имеет источников покрытия, называют непокрытым убытком.

1.3. Методика анализа финансовых результатов

Анализ финансовых результатов хозяйственной деятельности – это один из способов оценки инвестиционной привлекательности организации и определения того, насколько перспективен бизнес.

Основными задачами анализа финансовых результатов деятельности являются:

— систематический контроль над выполнением планов реализации продукции и получением прибыли;

— определение влияния как объективных, так и субъективных факторов на финансовые результаты;

— выявление резервов увеличения суммы прибыли и рентабельности;

— оценка работы предприятия по использованию возможности увеличения прибыли и рентабельности;

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

— разработка мероприятий по использованию выявленных резервов.

Основными источниками информации при анализе финансовых результатов прибыли служат накладные на отгрузку продукции, данные аналитического бухгалтерского учета по счетам финансовых результатов, финансовой отчетности форма № 2 «Отчет о прибылях и убытках», а также соответствующие таблицы бизнес-плана предприятия.

В форме № 2 «Отчет о прибылях и убытках» имеется информация обо всех видах доходов и расходов за отчетный и предыдущий периоды в поквартальном, полугодовом, девятимесячном и годовом разрезах. Такой анализ позволяет каждому экономическому субъекту анализировать в динамике состав и структуру доходов и расходов, их изменение, а также рассчитывать ряд коэффициентов, свидетельствующих об эффективности использования доходов и целесообразности произведенных расходов в сравнении с полученными доходами.

Прибыль от продаж (PN) рассчитывается как разность между выручкой от продаж (N) и полной себестоимостью продукции, товаров, работ и услуг, включая коммерческие и управленческие расходы (S):

PN= N — S (1)

Чистая (нераспределенная) прибыль характеризует реальный прирост (наращение) собственного капитала организации. Чистая прибыль от деятельности организации рассчитывается по формуле:

Рч = ∑ Доходы — ∑ Расходы — Налоги (2)

Значимость финансовых результатов деятельности может быть оценена также по показателям рентабельности.

Показатели рентабельности можно объединить в несколько групп:

1) показатели, базирующиеся на затратном подходе (рентабельности продукции, операционной деятельности, инвестиционной деятельности, рентабельности обычной деятельности);

2) показатели, характеризующие прибыльность продаж (валовая рентабельность продаж и чистая рентабельность продаж);

3) показатели, в основе которых лежит ресурсный подход (рентабельность совокупных активов или общая рентабельность, рентабельности операционного капитала, основного капитала, оборотного капитала, собственного капитала).

Рентабельность производственной деятельности (окупаемость затрат) исчисляется путем отношения прибыли от реализации продукции к сумме затрат по производству и сбыту продукции. Рентабельность продаж рассчитывается путем деления прибыли от реализации продукции на сумму полученной выручки от реализации без НДС, акцизов и других аналогичных платежей. Рентабельность активов (имущества) исчисляется отношением прибыли до налогообложения предприятия к среднегодовой стоимости имущества (валюте баланса). Рентабельность внеоборотных активов определяется отношением прибыли до налогообложения предприятия к средней стоимости внеоборотных активов. Рентабельность собственного капитала рассчитывается отношением чистой прибыли предприятия к средней величине собственного капитала. Рентабельность инвестиций отражает эффективность использования средств, инвестированных в предприятие.

Приведенные показатели рентабельности зависят от множества факторов. Так, уровень рентабельности производственной деятельности, исчисленный в целом по предприятию, зависит от таких факторов, как структура реализованной продукции, ее себестоимость, средние цены реализации. На изменение рентабельности активов (имущества) предприятия влияют изменения уровней фондоотдачи и оборачиваемости материальных оборотных средств. Чем быстрее оборачивается капитал на предприятии, тем меньше его требуется для обеспечения запланированного объема продаж. И, наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции. Таким образом, объем продаж сам по себе не оказывает влияния на уровень рентабельности, ибо при его изменении пропорционально увеличиваются или уменьшаются сумма прибыли и сумма основного и оборотного капитала при условии неизменности остальных факторов. На уровень рентабельности собственного капитала оказывают влияние доходность реализованной продукции, ресурсоотдача и структура авансированного капитала.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

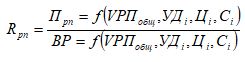

Уровень рентабельности продаж, исчисленный в целом по предприятию, зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации. Факторная модель этого показателя имеет вид:

где

Прп — прибыль от реализации продукции;

VРПобщ — общий объем реализованной продукции;

УДобщ — удельный вес i-го вида продукции в общем объеме;

Цi — цена реализации i-го вида продукции;

Сi — себестоимость i-го вида продукции;

ВP — выручка от реализации продукции без НДС, акцизов и других аналогичных платежей.

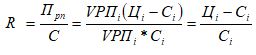

На следующем этапе анализа определим, какой вид продукции на предприятии является более доходным. Для этого проведем факторный анализ рентабельности производственной деятельности (окупаемости затрат) по каждому виду продукции. Факторная модель этого показателя имеет вид:

В данном случае уровень рентабельности зависит от двух факторов: себестоимости единицы продукции и среднереализационных цен. Так как эти два фактора входят в состав прибыли от реализации продукции, необходимо модифицировать данную формулу:

Комплексное влияние цен, производственных затрат, физического объема продукции, структуры ее ассортимента оценивается с помощью коэффициента валовой прибыли. В торговой организации упрощенный расчет коэффициента (КВП) может быть выполнен следующим образом:

КВП= Объем продаж в отпускных ценах — Объем продаж в закупочных ценах (6)

Его снижение означает снижение способности покрывать издержки обращения, соответственно уменьшается прибыль от продажи. Коэффициенты, рассчитанные по отдельным видам товаров, характеризуют уровень доходности в разрезе ассортиментных групп товаров.

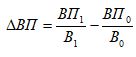

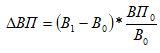

Используя методы экономико-математического моделирования и факторного анализа, можно оценить влияние факторов коэффициента валовой прибыли и объема продаж (В) на прирост (уменьшение) валовой прибыли (ΔВП) по следующей модели: за счет изменения коэффициента ВП:

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

за счет изменения объема продаж:

Глава 2. Анализ финансовых результатов ПАК «Нестле»

2.1. Краткая характеристика ПАК «Нестле»

«Нестле» — крупнейшая в мире компания – производитель продуктов питания и напитков, эксперт в области правильного питания и здорового образа жизни. Кредо «Нестле» — делать жизнь лучше, предлагая потребителям только качественные и полноценные продукты. История «Нестле» уходит корнями в 1866 год. Именно в этом году Генри Нестле, решив побороть детскую смертность, изобрел первую в мире молочную смесь для грудных детей и приступил к ее производству.

С тех пор ассортимент продукции «Нестле» постоянно расширяется, и в настоящее время насчитывает свыше 8000 торговых марок продуктов питания, которые знают потребители на всех континентах.

В 2013 году объем производства «Нестле» достиг докризисного уровня и составил 58 тыс. тонн сладкой продукции (в 2012 году – 55 тыс. тонн).

В развитие фабрики было инвестировано более 570 млн. рублей. Так, в 2012 году на 8% сократились выбросы в атмосферу, потребление газа снижено на 10%, образование сточных вод сокращено на 23%. В 2013 году состоялся запуск в эксплуатацию новой котельной фабрики, что позволило снизить потребление газа и электроэнергии на 30% и 20% соответственно. Суммарный объем инвестиций в ПАК «Нестле» с 1995 года составил около 220 млн. долларов США.

В состав объединения входят кондитерская фабрика АО «Кондитер» и АО «Шоколадная фабрика «Россия»».

Сегодня «Нестле» является крупнейшим производителем продуктов питания в мире. В группе «Нестле» работают более 280 000 человек, ей принадлежат 456 фабрик и промышленных предприятий в 84 странах.

Основными конкурентами «Нестле» являются «Unilever», «PepsiCo» и «Mars». «Нестле» с большим отрывом опережает их: доходы следующей за ней в списке «Global 500» компании Unilever более чем в полтора раза меньше доходов «Нестле».

2.2. Анализ прибыли до налогообложения

На основе данных формы № 2 «Отчета о прибылях и убытках» проанализируем состав и динамику финансовых результатов деятельности предприятия.

В таблице 1 проведем анализ финансовых результатов ПАК «Нестле» за 2013 год. В аналитическом отчете о прибылях и убытках отражается обобщенная информация о формировании чистой прибыли.

Таблица 1 – Аналитический отчет о прибылях и убытках ПАК «Нестле»

В отчетном году прибыль до налогообложения увеличилась на 86,1 %, чистая прибыль – на 77,4 %, по сравнению с предыдущим годом. Прибыль от продажи продукции составляет преобладающую долю в прибыли до налогообложения. В прошлом году доля прибыли от продаж в общей сумме прибыли до налогообложения составляла 113,9 %, что указывает на превышение прочих расходов над прочими доходами и означает потери прибыли от продажи продукции (товаров, работ, услуг).

В этом случае, а также и при снижающейся доле прибыли от продаж, необходим детальный анализ структуры доходов и расходов организации. Необходимо проследить динамику соотношения доходов и расходов за три смежных года и более.

В таблице 2 проведем горизонтальный анализ доходов и расходов ПАК «Нестле» за 2012 и 2013 гг.

Таблица 2 – Горизонтальный анализ доходов и расходов ПАК «Нестле»

В таблицах 1 и 2, составленным по данным отчета о прибылях и убытках, приведена информация о доходах и расходах ПАК «Нестле» за два года. В структуре доходов ПАК «Нестле» 93,3 % составляют доходы по обычным видам деятельности, расходы по обычным видам деятельности — 91,5 %, которые в основном формируют чистую прибыль. Из приведенных в таблице 2 данных видно, что полные затраты на производство и продажу продукции, товаров, работ и услуг увеличивались более высокими темпами — 55,6 %, чем объем продаж — 54,6 %.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

В таблице 3 проведем вертикальный анализ доходов и расходов ПАК «Нестле» за 2012 и 2013 гг.

Таблица 3 – Вертикальный анализ доходов и расходов ПАК «Нестле»

Рентабельность текущей деятельности (относительное превышение обычных доходов над расходами) снизилась с 10,8 % до 10,0 %. Прочие доходы превышали расходы в течение двух лет: в предыдущем году на 8,7 %, в отчетном году — на 15,4 %. В целом темпы прироста доходов выше темпов прироста расходов. Неблагоприятными тенденциями являются более высокие темпы прироста расходов по обычным видам деятельности по сравнению с темпами прироста соответствующих доходов, а также потери прибыли за счет прочих убытков.

В таблице 4 проведем анализ динамики показателей отчета о прибылях и убытках ПАК «Нестле» за 3 года.

За 3 смежных года ПАК «Нестле» увеличило объем продаж более чем в 3,6 раза, что говорит о стремлении повысить свою долю на рынке продуктов. Но это не сопровождалось соответствующими темпами роста чистой прибыли, так как рентабельность продаж по прибыли от продаж снизилась с 21 % до 9,1 %, рентабельности по чистой прибыли — с 16,3 % до 8,6 %. Более высокими темпами, чем выручка, росла себестоимость продукции. Несущественными являются доходы от участия в других организациях – менее 1% к объему продаж.

Таблица 4 – Анализ динамики показателей отчета о прибылях и убытках ПАК «Нестле»

2.3. Анализ прибыли от продаж

Наиболее существенной частью прибыли до налогообложения является прибыль от продаж, поэтому особое внимание уделяется анализу ее формирования. Для этого используются методы горизонтального и вертикального анализа, рассчитываются финансовые коэффициенты – рентабельность продаж (по прибыли от продаж), коэффициент валовой прибыли, изучаются факторы, повлиявшие на изменение прибыли от продаж.

В таблице 5 проведем анализ прибыли от продаж ПАК «Нестле» за 2012 и 2013 гг.

Таблица 5 – Анализ прибыли от продаж ПАК «Нестле»

Удельный вес полных затрат в выручке, выраженный в процентах, — это затраты на рубль продаж, выраженные в копейках (90,3 копеек в предыдущем году и 90,9 копеек в отчетном году). Доля прибыли от продаж в выручке, выраженная в процентах, характеризует рентабельность продукции, рассчитанную по прибыли от продаж.

Увеличение затрат на рубль продаж (0,6 копеек) одновременно указывает на снижение прибыли – на 0,6 копеек в расчете на один рубль продаж и рентабельности на 0,6 процентного пункта, что в данном случае объясняется существенным изменением величины коммерческих и управленческих расходов.

В структуре расходов по обычным видам деятельности произошли изменения, обусловленные значительным приростом коммерческих (212,4%) и управленческих (133,4%) расходов. Когда увеличение этих расходов оправдано стратегией развития организации и связано с активным продвижением товаров на рынке, то в перспективе это будет способствовать увеличению прибыли от продаж.

Но главный аспект анализа при изучении этих статей – целесообразность увеличения коммерческих и управленческих расходов, соответствие темпов роста этих расходов темпам роста объема продаж.

Прирост производственной себестоимости продукции (товаров, работ, услуг) составляет 44,6%, что снизило долю производственной себестоимости в объеме продаж с 80,8 % до 75,6 %. В результате повысился коэффициент валовой прибыли (доля валовой прибыли в выручке от продажи) с 19,2 % до 24,4 %.

К производственным факторам, влияющим на прибыль от продаж, относятся физический объем продаж, цены на реализуемую продукцию, уровень переменных и постоянных затрат, структура ассортимента продукции, удельный вес непрофильных низко доходных или убыточных видов деятельности. Анализ этих факторов помогает понять, насколько стабильным является прирост или снижение прибыли от продаж.

Влияние выручки как стоимостного объема продаж на прибыль происходит через изменение цен и физического объема продаж. Достаточно быстрый рост цен и тарифов на продукцию и услуги может обеспечить существенную часть прироста прибыли. Необоснованное повышение цен, стремление компенсировать удорожание затрат ценой снижает качество прибыли, усиливает инфляционный характер ее формирования. Оценка количественного влияния ценового фактора может быть выполнена с помощью индекса цен на выпускаемую продукцию. Приблизительная оценка выполняется с использованием данных об индексах цен, публикуемых Госкомстатом РФ. Допустим, индекс цен на основную продукцию ПАК «Нестле» в 2013 г. составил 1,15, объем продаж в 2012г. – 4051317 тыс. руб., в отчетном году – 6115156 тыс. руб. в фактически действовавших ценах, тогда объем продаж в отчетном году в сопоставимых ценах равен 5317527 тыс. руб. (6115156:1,15).

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Далее проанализируем прибыль от продаж по видам деятельности. В таблице 6 проведем анализ прибыли от продаж по видам основной деятельности ПАК «Нестле».

Таблица 6 – Анализ прибыли от продаж по видам основной деятельности

Условность такого расчета очевидна. Но так можно показать, что определенные виды деятельности, отнесенные к обычным, не приносят или почти не приносят прибыли. Убыточность или низкая доходность этих видов деятельности компенсируется доходами от основной продукции, что служит обоснованием управленческих решений о повышении цен и тарифов на основную продукцию. Такая ситуация пока характерна для многих предприятий, включающих в состав доходов и расходов по обычным видам деятельности непрофильные доходы и расходы.

2.4. Анализ рентабельности

Анализ формирования финансовых результатов дополняется оценкой показателей рентабельности, рассчитываемых по данным отчета о прибылях и убытках. Кроме рентабельности текущей деятельности и рентабельности продукции (по прибыли от продаж) определяется показатель рентабельности продаж, рассчитываемый по чистой прибыли (чистая прибыль/выручка от продажи).

Расчетные значения коэффициентов доходности и рентабельности представлены в таблице 7.

Таблица 7 – Коэффициенты доходности и рентабельности ПАК «Нестле»

Величина коэффициента валовой прибыли зависит от метода определения себестоимости реализованной продукции (товаров, работ, услуг), структуры ассортимента, ценовой политики. Поэтому его оценка зависит от доступности информации об учетной, маркетинговой и ценовой политики организации.

Коэффициент валовой прибыли можно использовать для оценки доходности тех видов деятельности, которые отнесены к обычным:

— производство и продажа собственной продукции;

— выполнение работ и услуг;

— продажа товаров.

В таблице 8 проведем анализ динамики коэффициентов валовой прибыли ПАК «Нестле» за два года.

Таблица 8 – Анализ динамики коэффициентов валовой прибыли ПАК «Нестле»

Преобладающий вклад в формирование валовой прибыли вносит производство и продажа основной продукции – доля валовой прибыли составляет здесь 98 %. Коэффициент валовой прибыли по этому виду деятельности увеличился с 19,2 % до 24,4 %. Валовая прибыль по остальным видам деятельности незначительна, хотя темпы ее роста являются существенными. В то же время обращают на себя внимание очень низкие коэффициенты валовой прибыли по реализации работ (услуг), товарообороту (менее 1 %).

Уровень рентабельности продаж, исчисленный в целом по предприятию, зависит от трех основных факторов первого порядка: изменения структуры реализованной продукции, ее себестоимости и средних цен реализации.

В таблице 9 представлены исходные данные для факторного анализа рентабельности продаж.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Таблица 9 – Исходные данные для факторного анализа рентабельности продаж, в тыс. руб.

Полученные результаты показывают, что увеличение уровня рентабельности продаж в анализируемом периоде произошло вследствие положительного влияния всех факторов. На следующем этапе анализа определим, какой вид продукции на предприятии является более доходным. Для этого проведем факторный анализ рентабельности производственной деятельности (окупаемости затрат) по каждому виду продукции.

В таблице 10 проведем факторный анализ рентабельности отдельных видов продукции.

Таблица 10 – Факторный анализ рентабельности отдельных видов продукции ПАК «Нестле» в 2012 и 2013 гг.

На основании этих данных определим, как изменился уровень рентабельности (мороженое) за счет:

1) цены реализации:

ΔRц = Rусл – R0 = 21,4 – 14,3 = 7,1%;

2) себестоимости реализованной продукции:

ΔRс = R1 – Rусл = 17,3 – 21,4 = – 4,1 %;

Повышение себестоимости единицы продукции отрицательно влияет на конечный финансовый результат.

На основе проведенного анализа предлагаются следующие мероприятия по улучшению финансовых результатов деятельности ПАК «Нестле», которые возможно применить как в краткосрочном и среднесрочном, так и в долгосрочном периодах:

— выделить в составе структурных подразделений и структурных единиц предприятия центры затрат и центры ответственности;

— внедрить системы управленческого учета затрат в разрезе центров ответственности, центров затрат и отдельных групп товарной продукции;

— разработать эффективную и гибкую ценовую политику, дифференцированную по отношению к отдельным категориям покупателей;

— усовершенствовать рекламную деятельность, повысить эффективность отдельных рекламных мероприятий.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Глава 3. Описание рынка программных продуктов

3.1. Описание программных продуктов «ИНЭК-АФСП», «Альт-Финансы», «Audit Expert», «АБФИ-Предприятие»

В современных рыночных условиях любое предприятие не застраховано от возможности оказаться банкротом или жертвой «чужого» банкротства. И только умелая стратегия экономического управления позволяет предприятию избежать и сохранять в течение многих лет деловую активность, прибыльность и высокую репутацию надежного партнера и производителя качественной продукции, работ, услуг. Чтобы достичь этого, предприятие должно постоянно следить за хозяйственной ситуацией на рынке и обеспечивать себе высокую конкурентоспособность.

Грамотно управлять сегодня невозможно без умения анализировать. Вот почему в настоящее время развитие и углубление экономического анализа и, в первую очередь, финансового составляет саму сущность перестройки хозяйствования в условиях рынка, нового хозяйственного мышления. Предприятие, на котором серьезно поставлена аналитическая работа, способно раньше распознать надвигающийся кризис, оперативно отреагировать на него и с большей вероятностью избежать «неприятностей» или уменьшить степень риска.

Проведения глубокого финансового анализа предприятия сегодня невозможно без использования специализированных программных средств, в которые по исходным данным (в основном по данным бухгалтерской отчетности), используя заложенные в них алгоритмы расчета тех или иных финансовых показателей, предоставляют пользователю готовый результат в удобных для восприятия формах.

Рассмотрим в качестве примера четыре отечественные системы, которые помогают решать наиболее типичные задачи финансового анализа. Такими системами являются «ИНЭК-АФСП» фирмы «ИНЭК», «Альт-Финансы» фирмы «Альт», «Audit Expert» фирмы «Про-Инвест-ИТ» и «АБФИ-Предприятие» фирмы «Вестона». Они предназначены для выполнения комплексной оценки деятельности предприятия, выявления основных тенденций его развития, расчета базовых нормативов для планирования и прогнозирования, оценки кредитоспособности предприятия.

«ИНЭК-АФСП» фирмы «ИНЭК». Программа предназначена для проведения анализа финансового состояния предприятий всех видов деятельности на основе данных внешней бухгалтерской отчетности. Несомненным достоинством программы является не только досконально проработанная методика ИНЭК, но и механизм, обеспечивающий пользователям возможность создавать собственные методики анализа, описывая алгоритмы расчета используемых в них показателей. При создании собственных методик анализа пользователю предоставляется возможность использовать как исходные, так и аналитические данные. При создании собственных методик анализа не надо быть программистом, так как пользователю предоставляется чрезвычайно доступный механизм выбора формул расчета показателей с возможностью их просмотра прописью и формирования собственных комментариев к созданным показателям.

Для оценки финансового состояния предприятия используется горизонтальный и вертикальный анализ:

- Пассивов и активов аналитического баланса (относительные и абсолютные изменения в структуре имущества и источниках его формирования);

- Прибылей и убытков (финансовые результаты);

- Притока и оттока денежных средств;

- Эффективности, характеризующей рентабельность деятельности и доходность вложений (рентабельность деятельности и капитала, оборачиваемость активов и элементов оборотного капитала);

- Платежеспособности, выявляющей способность предприятия расплатиться с текущими долгами и вероятность его банкротства в ближайшее время (коэффициент покрытия, промежуточный коэффициент покрытия, срочная и абсолютная ликвидность, интервал самофинансирования, коэффициент Бивера, показатель Альтмана и др.);

- Финансовой устойчивости, характеризующей степень независимости предприятий от внешних источников финансирования (уровень собственного капитала, соотношение заемного и собственного капитала, коэффициент покрытия внеоборотных активов собственным и долгосрочным заемным капиталом);

- Рыночной оценки предприятия, дающей возможность сравнить его рыночную стоимость с балансовой.

- «Альт-Финансы» фирмы «Альт». Программный продукт Альт-Финансы предназначен для выполнения комплексной оценки деятельности предприятия, выявления основных тенденций его развития, расчета базовых нормативов для планирования и прогнозирования, оценки кредитоспособности предприятия.

Проведение детального финансового анализа и управленческая интерпретация полученных результатов позволят найти оптимальный путь развития, разработать программу финансового оздоровления предприятия, находящегося на грани банкротства, обосновать инвестиционное решение.

Открытость и адаптивность программного продукта «Альт-Финансы» предоставляют пользователю возможность самостоятельно вносить изменения в программу, учитывая свои требования или конкретные условия.

Пользователь имеет возможность выполнять финансовый анализ, используя как старые, так и новые формы бухгалтерской отчетности. С помощью специально написанной макрокоманды бухгалтерская отчетность автоматический переводится из старого в новый формат.

Наличие возможности прогнозирования деятельности компании позволяет формировать прогнозную финансовую отчетность и анализировать финансовое состояние компании в будущем.

С помощью программного продукта «Альт-Финансы», используя данные стандартной бухгалтерской отчетности, можно провести анализ по следующим направлениям:

- Анализ структуры баланса и динамики его статей;

- Анализ чистого оборотного капитала и структуры затрат;

- Анализ прибыльности;

- Анализ ликвидности;

- Анализ финансовой устойчивости;

- Анализ оборачиваемости активов и пассивов;

- Анализ рентабельности;

- Анализ эффективности труда.

- «Audit Expert» фирмы «Про-Инвест-ИТ». Аналитическая система диагностики, оценки и мониторинга финансового состояния одного или группы предприятий на основе данных финансовой и управленческой, в том числе консолидированной отчетности.

Возможности консолидации средствами Audit Expert позволяют:

- Автоматически рассчитать гудвилл, идентифицируемый при объединении компаний;

- Исключить в консолидированной отчетности инвестиции материнской компании в дочерние, а также вклады в их уставной капитал;

- Исключить нереализованную прибыль внутри группы;

- Элиминировать внутригрупповые операции и обязательства, в том числе: межфирменную кредиторскую и дебиторскую задолженность, займы выданные и полученные, проценты к выплате и проценты к получению по займам внутри группы, дивиденды к выплате и дивиденды к получению, выручку от реализации товарно-материальных запасов и других активов, и себестоимость запасов и активов, закупленных у компаний группы;

- Корректировать себестоимость запасов на складе с учетом нереализованной прибыли внутри группы;

- Рассчитывать долю меньшинства.

Все корректировки сводятся в две элиминирующие таблицы: отдельно для консолидированного баланса и отдельно для отчета о прибылях и убытках. В любой момент пользователь может просмотреть, какие именно статьи консолидированной отчетности подвержены корректировке.

Формулы расчета элиминирующих операций полностью доступны для просмотра и, при необходимости, для редактирования.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

- «АБФИ-Предприятие» фирмы «Вестона». Система «АБФИ-предприятие» предназначена для решения прикладных задач финансового анализа и может успешно применяться на предприятиях различного профиля, а также в банках, финансовых и страховых компаниях для:

- Комплексного анализа финансового состояния предприятия;

- Определения рейтинга предприятия по отношению к другим анализируемым предприятиям сопоставимой группы;

- Мониторинга финансового состояния контрагентов (клиентов, поставщиков, банков, финансовых и страховых компаний);

- Анализа финансового состояния конкурентов;

- Консолидации отчетности холдингов и финансово-промышленных групп;

- Перевода отчетности из российского стандарта бухгалтерского учета в международный (GAAP, IAS);

- Построения системы оценки и мониторинга заемщиков в банках.

Основные преимущества системы «АБФИ-предпиятие»:

- Система учитывает специфику предприятий любой отрасли;

- Система может последовательно настраиваться до необходимой степени детализации самим пользователем;

- Система выполнена с использованием современного инструментария, отражающего реальные тенденции в области разработки программных продуктов и методологии оценки финансового состояния экономических субъектов.

Надо сказать, что в настоящее время российский рынок информационных систем представляет немало продуктов, которые позиционируются как «системы анализа финансового состояния предприятия» и позволяющих пользователям оценить результаты деятельности компаний по данным бухгалтерской отчетности. Они различаются как по спектру задействованных показателей, так и по реализованным в них подходам к решению основных задач анализа финансово-хозяйственной деятельности предприятий. В этих условиях перед потенциальными пользователями стоит нелегкая проблема выбора средства, которое могло бы наилучшим образом решить его проблемы.

3.2. Сравнительная характеристика программных продуктов

С появлением на рынке аналитических систем специализированных компьютерных программ для анализа финансового состояния все больше руководителей понимает, насколько их использование эффективней, чем применение таких мало приспособленных для этих целей средств, как Excel.

В настоящий момент на рынке представлено немало разработок подобного рода, но потенциальному их пользователю приходится изрядно потрудиться, чтобы выбрать именно тот программный продукт, который подходит ему наилучшим образом. Дело в том, что задачи финансового анализа решают организации разных категорий.

Чтобы облегчить решение проблемы выбора средств анализа рассмотрим в качестве примера четыре отечественные системы, которые помогают решать наиболее типичные задачи финансового анализа. Такими системами являются «ИНЭК-АФСП» фирмы «ИНЭК», «Альт-Финансы» фирмы «Альт», «Audit Expert» фирмы «Про-Инвест-ИТ» и «АБФИ-Предприятие» фирмы «Вестона».

Основные функции систем. Сюда включаются базовые функции систем, без которых они не могут представлять ценности для пользователей.

1. Ввод исходных данных.

Минимально-необходимой информацией для проведения анализа финансового состояния предприятия является стандартная бухгалтерская отчетность — баланс и отчет о прибылях и убытках, поэтому очевидно, что все рассматриваемые системы используют эту базисную информацию в своей работе. Помимо стандартных бухгалтерских форм системы Audit Expert и АБФИ могут использовать произвольные исходные данные, характеризующие финансовую деятельность предприятия. Во всех системах кроме ручного ввода исходных данных реализуется автоматический импорт информации в формате *.dbf и/или *.txt. Например, в АФСП импорт данных из бухгалтерии осуществляется только на уровне текстового файла, а в АБФИ настройка импорта данных довольно сложна. В системе Audit Expert в реализована возможность автоматической загрузки данных отчетности из наиболее популярных бухгалтерских программ: 21С:Предприятие», «Инфо-Бухгалтер», «ИНФИН-Бухгалтерия», «Парус». Программа АФСП в варианте «1С: АФСП» допускает автоматизированный ввод отчетности из программы «1С:Предприятие». Система «Альт-Финасы» также имеет возможность автоматического переноса исходных данных из системы бухгалтерского учета «1С:Бухгалтерия» 7.5.

2. Возможность организации анализа различных данных.

Во всех рассматриваемых системах реализована возможность приведения исходной финансовой отчетности предприятия за различные периоды к единому виду, позволяющая тем самым обеспечить сопоставимость данных, относящихся к различным периодам времени, что необходимо для их последующего анализа в динамике. Сопоставимость данных может быть улучшена и за счет переоценки некоторых финансовых показателей. Это максимально приближает анализируемые данные к реальным. Система Audit Expert — единственная, которая позволяет провести переоценку различных статей активов и пассивов предприятия для проведения анализа на основании реальных данных.

3. Расчет основных финансовых показателей ликвидности, безубыточности и рентабельности, проведение горизонтального и вертикального анализа.

Расчет финансовых показателей является основой при проведении анализа финансового состояния предприятия, поэтому естественно, что такие функциональные возможности реализуются во всех системах такого класса. То же можно и сказать про реализацию функции горизонтального и вертикального анализа в рассматриваемых системах, который также как и функция расчета финансовых показателей деятельности предприятия, является неотъемлемой частью всех систем анализа финансового состояния предприятия.

4. Сравнение финансовых показателей с нормативными.

Возможность сравнения значений финансовых показателей с нормативами реализована в АФСП и Audit Expert. В программы встроены перечни рекомендуемых значений/диапазонов показателей. АФСП имеет только две градации значений (соответствующие и не соответствующие рекомендуемым). В Audit Expert их предусмотрено четыре (нормальные, удовлетворительные, плохие и критические), для их отображения в экранных формах используется цветовая гамма.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Что касается программы АБФИ, то из всего многообразия рассчитываемых показателей предусмотрен выбор ключевых показателей, уровень и динамика которых могут быть сопоставлены с нормативными или рекомендуемыми значениями, которые определены с учетом специфики финансово-хозяйственной деятельности предприятий различной отраслевой принадлежности. При этом теоретически пользователь может создать дополнительные справочники или исправить константы — нормативы, но реализовать это очень непросто. В программе АФСП также предусмотрено сравнение рассчитанных показателей с рекомендуемыми значениями, которые настроены для всех отраслей народного хозяйства, при этом в АФСП возможна настройка рекомендуемых значений финансовых показателей.

Возможность проведения сравнительного анализа также присутствует в системе «Альт-Финансы».

5. Реализация методик оценки финансового состояния предприятия.

АФСП и Audit Expert обеспечивают использование широкий перечень регламентированных методик анализа, рекомендованных государственными органами и авторитетными негосударственными финансовыми институтами. Это методики оценки стоимости чистых активов, оценки структуры баланса, финансово-экономического состояния хозяйствующих субъектов, наличие признаков фиктивного или преднамеренного банкротства, анализа Государственных унитарных предприятий (ГУП), методики комплексного анализа предприятий и оценки стоимости чистых активов АО и оценки кредитоспособности заемщика и др.

В АБФИ такие регламентированные методики не реализованы. В системе имеется возможность расчета некоторых показателей методики ФСДН, реализованы методики диагностика банкротства предприятия и комплексного анализа финансового состояния. В Альт-Финасы встроенных методик нет.

6. Создание отчетов.

Разработчики рассматриваемых систем позаботились о развитых средствах представления информации. Отчеты в АБФИ могут быть простыми текстовыми или графическими построенными при помощи внутреннего генератора отчетов. Для опытных пользователей предусмотрена возможность создания отчетов в MS Word и MS Excel.

Система Audit Expert обеспечена уникальным генератором отчетов, позволяющим подготовить необходимые пользователю отчетные формы произвольной структуры, включающие таблицы, графики, текстовую информацию и иллюстрации. Отчет формируется в специальном редакторе. Он собирается пользователем из «кубиков» — блоков данных, описывающих исходную информацию о компании и результаты анализа. Генератор отчетов позволяет передавать отчеты в Word. Кроме того, программа имеет возможность формирования HTML-документов, полностью готовых к представлению в Internet.

В АФСП составление отчета ограничивается выбором таблиц и их распечатки с использованием MS Word.

Изначально в системе Альт-Финансы имеется 13 листов диаграмм, которые отражают результаты анализа, представленные в табличной форме. Использую базовые возможности MS Excel можно получить графическое представление любых результатов.

Расширенные возможности систем:

1. Настройка методик.

Программный продукт Альт-Финансы реализован в среде MS Excel и за счет этого является открытым и адаптивным средством финансового анализа. Система предоставляет пользователю широкий спектр возможностей по использованию всех преимуществ MS Excel: самостоятельно вносить изменения в программу, учитывая свои требования или конкретные условия.

Мощный инструментарий для формирования собственных показателей и методик расчета предлагает пользователю программа Audit Expert. Для реализации методов расчета можно использовать 16 математических функций и четыре действия арифметики. В качестве операндов в формулах могут использоваться элементы всех аналитических таблиц и исходных данных.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Особенностью создания новых методик в АБФИ является то, что пользователь получает те же возможности создания собственных модулей, что и разработчики. В большей или меньшей степени это делают и другие программы, но в АБФИ внутренний язык сделан наиболее удачно. Он мощнее, чем средства настройки Audit Expert и лучше приспособлен для анализа, чем Excel Visual Basic, доступный в Альт-Финансы, но тем не менее, чтобы их использовать все его преимущества требуется навыки программирования на алгоритмическом языке, встроенном в эту программу.

В ИНЭК-АФХД возможность создания собственных методик отсутствует.

2. Возможность составления прогнозов.

Большинству пользователей финансовой информации необходимо оценивать будущее финансовое состояние предприятия. Такую возможность дает Audit Expert за счет прогнозирования значений показателей финансового состояния на несколько периодов вперед. В Альт-Финансы это возможность доступна, если использовать прогнозные возможности MS Excel.

3. Возможность импорта-экспорта данных.

Все рассматриваемые программные продукты позволяют передавать результирующие данные в программы пакета MS Office.

Расширением функции экспорта в Альт-Финансы является возможность автоматического переноса данных баланса и отчета о финансовых результатах, отраженных в программном продукте, в систему Альт-Прогноз. Данные, полученные в Audit Expert, могут использоваться для автоматического описания Стартового баланса компании в программе Project Expert.

4. Ранжирование предприятия.

АБФИ, АФСП, Audit Expert позволяют определить рейтинг предприятия по отношению к другим анализируемым предприятиям сопоставимой группы. Дополнительно АБФИ и Audit Expert дают возможность создавать собственные критерии ранжирования, а Audit Expert — и интегральный критерий на основе формируемых в этой программе финансовых показателей.

5. Обработка отчетности других стран.

География использование систем Альт-Финансы и Audit Expert не ограничивается только рамками Российской Федерации. В сотрудничестве с региональными бизнес-партнерами созданы версии программы Альт-Финансы, полностью адаптированные к особенностям бухгалтерского учета и отчетности Украины, Беларуси и Республики Молдова. Audit Expert одинаково хорошо работает как с российскими бухгалтерскими отчетами, так и с отчетами, ряда других стран СНГ.

6. Формирование экспертных заключений.

Формирование экспертных заключений по результатам анализа обеспечивают программы АФСП и Audit Expert. При этом если в АФСП экспертные заключения — это набор таблиц с комментариями или без них, то в Audit Expert большинство экспертных заключений сопровождается также диаграммами и графиками, позволяющими благодаря наглядности быстро выявлять проблемные показатели.

В приведенной ниже таблице представлены некоторые функциональные возможности систем рассматриваемых систем.

Нужна помощь в написании курсовой?

Мы - биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Таблица 11 – Функциональность систем анализа финансового состояния предприятия

Из данных приведенной таблицы можно сделать вывод, что наиболее комплексной и функциональной является система «Audit Expert» фирмы «Про-Инвест-ИТ». Audit Expert ориентирован на финансово-экономические службы крупных компаний, банки и аудиторские фирмы, госорганы, контролирующие финансовое состояние подведомственных организаций. Audit Expert выпускается в версиях Standard и Premium. Можно не ограничиваться стандартными корректирующими проводками. Audit Expert позволяет добавлять собственные корректирующие статьи и учитывать их при построении консолидированной отчетности.

Заключение

Анализ финансовых результатов является одним из важнейших аспектов исследования хозяйственной деятельности предприятия. Изучение состава и структуры прибыли (убытка), проведение факторного анализа результата от продажи необходимы для оценки финансовых показателей и экономического прогнозирования.

Анализ финансовых результатов деятельности предприятия основан на анализе прибыли (убытка), так как она характеризует абсолютную эффективность его работы. В ходе анализа прибыли (убытка) выявляются факторы, вызывающие уменьшение или увеличение финансовых результатов, то есть снижение или повышение прибыли. Рост прибыли определяет рост потенциальных возможностей предприятия, повышает степень его деловой активности.

По результатам анализа финансовых результатов деятельности организации можно оценить качество прибыли. Качество прибыли от основной деятельности признается высоким, если ее увеличение обусловлено ростом объема продаж, снижением себестоимости продукции. Низкое качество прибыли характеризуется ростом цен на продукцию без увеличения физического объема продаж и снижения затрат на рубль продукции.

Таким образом, анализ финансовых результатов в целом имеет существенное значение для определения стратегии развития организации, критериев повышения эффективности деятельности и окупаемости вложений в активы. Эффективная система управления финансовыми результатами — это один из факторов, определяющих перспективы развития организации, ее будущую инвестиционную привлекательность, кредитоспособность и в конечном счете рыночную стоимость.

Качественная система управления финансовыми результатами является фундаментальной основой для обеспечения устойчивого роста хозяйствующего субъекта.

Список использованных источников

1. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению, утвержден приказом Министерства финансов Российской Федерации от 31.10.2000 № 94н;

2. Бабаев Ю. А. Бухгалтерский учет: Учебник. — 2-е издание, переработанное и дополненное. — М.: Издательство Проспект, 2012;

3. Ефимова О. В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник. — 2-е изд., стер. — М.: Издательство «Омега», 2013;

4. Бланк И. А. Основы финансового менеджмента. — К.: Ника-Центр, Эльга, 2009;

5. Губина О. В., Губин В. Е. Анализ финансово-хозяйственной деятельности. Практикум: учебное пособие. — М.: ИД «ФОРУМ»: ИНФРА-М, 2013;

6. Литовченко В.П. Финансовый анализ: Учеб. Пособие / В.П. Литовченко -2-е изд.- М.: Издательство – торговая корпорация «Дашков и К», 2014;

7. [Электронный ресурс]. – Режим доступа: http://allbest.ru;

8. [Электронный ресурс]. – Режим доступа: http://elibrary.ru;

9. [Электронный ресурс]. – Режим доступа: http://znanium.com;

10. [Электронный ресурс]. – Режим доступа: http://bibliofond.ru.